Contents

仮想通貨市場は投機か投資か?

最近ビットコインの値上がりがすごいですね。

ニュースでもビットコインなどの仮想通貨に関するのニュースを見ない日はないといってもいいくらい、毎日記事にあがっており、それを受けて自分の(結構な額の)資金をトレードして、その結果をブログに公表している人も多く見るようになってきました。

下の図はここ1年のビットコインの価格チャートです。2017年2月には11万円だったのが今は120万円を突破しています。ここ10カ月で価格が10倍以上に跳ね上がるというかなり異常とも思える上がり方ですよね。

ここまで上がるなら自分も買っておけば将来得をするのでは、、、と思うのは自然な発想だと思います。

ただ一方で、周りの人と話をすると

- 「今のビットコインは投機的な資金だけで動いている」

- 「ビットコインは今バブルだからいつか絶対暴落する、怖くて今は手が出せない」

- 「ビットコインはただのデジタル通貨で実態が伴っていない」

- 「仮想通貨なんて正しい価格というものが存在しない、ただのギャンブルでしょ」

と、投資=ファンダメンタルズ で価格が上がっているのではなく、ギャンブル的要素で価格相場が動いている。というような意見をよく聞きます。

実際、今の市場はかなり “投機” 的目的での資金流入・流出があり間違いではないと思うのですが、自分は”投資” 的基準でビットコインおよびその他アルトコインを買ってもいいのではないかなと思っている方なので、その考えを共有してみたいなと思います。

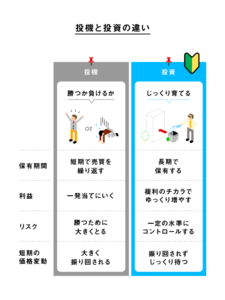

ちなみに「投資」と「投機」の言葉の違いは、、以下をご参考ください(めんどくさいので他の記事に説明をお任せします)

投資=資本に投じる

投資というのは生産的な手段のためにお金を出し、それを何らかの形で運用してもらうことでその果実を受け取ると言うものになります。

投機=機会に投じる

投機における「機会=チャンス」というのは単純には短期的な値動きを指すのが一般的です。株や為替などにおける短期的な価格変動をチャンスとして捉えて取引をすることが投機となります。

http://money-bu-jpx.com/news/infographic/article004555/ より

仮想通貨の価格はなにで決まるか?

ここからの見解は完全に個人的な見解です。今まで経済学を専攻していたわけでもなければ、金融職に就いているわけでもなく、また仮想通貨・ブロックチェーンの開発に携わったり、研究しているわけでもないので、ここに書かれていることはまったく的を得ていなかったり、すでにどこかで書かれていることなのかもしれません。

価格の決定理論

古典的にミクロ経済学では、価格の決定などは研究がされています。自由経済では、需要と供給の量により価格が自動で調整されて最適なところへ向かうという「神の見えざる手」などは有名ですね。

現在では株や派生商品(デリバティブ)などの金融商品が生まれましたが、ブラック・ショールズによる方程式によりオプション価格を決定できるようになるなど、金融市場は数学・物理学の知識も入りながら経済学により理論が提案されその理論に従って運用がなされてきました。

しかし、仮想通貨に関しては、1コインが何に相当するという物との交換による基準もなければ、信用自体、これまで行われてきた絶対的立場・中央機関(国など)に任せるのではなく、システムにより構築するというこれまでの通貨とは性質が異なるものです。”適性な価格”というものがなになのか、自分の知っている限りではまだきちんと理論だてられていないです。

ではビットコインなどの仮想通貨の価格が上下するのは、何も根拠がなくただのゲームのように決まるのかというとそうでもないと思っています。

仮想通貨の取引が行われるようになると、その取引高に応じて、企業が事業として参入・サービスが生まれてくると感じています。

仮想通貨エコシステムの現状

仮想通貨口座・販売所・取引所サービス

自分が仮想通貨の口座を開いてみたのはここ1か月の最近のことですが、既にかなり仮想通貨を取り巻くインフラが整備されてきているということを知りました。

仮想通貨を売買できる販売所・取引所はすでにかなりの数あります。国内で有名なのは Coincheck, Zaif, BitFlyer, などでしょうか(他にもたくさんあります)。GMO もコイン事業に参入するなど、今後もさらに増えていくものと思われます。

- 口座作成の手続きが驚くくらい簡単

- どのくらい簡単かというと例えばCoincheckの場合Facebookのアカウントで作るボタン押せばもうアカウント作成は終了です。銀行のようにどこかに行く必要もなく、ネットを開いてアカウント作るだけ。ほんとに1分もかかりません。

- 銀行口座から入金したり、仮想通貨の売買を行うためには本人確認が必要となりますが、それもマイナンバーカードの写真を撮ってアップロードするだけくらいだったような気がします。

- 仮想通貨の売買はいつでもでき、一瞬で完了する。

- これはFXや先物などの取引をしている人にとっては特に驚くことではないかもしれませんが、口座に入金後、仮想通貨を買いたいと思ったらその額を打ち込んでボタンをクリックすると次の瞬間には日本円の資金が仮想通貨に移動しています。

- 仮想通貨の送金なども簡単

- 試しに、Coincheckで買ったビットコインをZaifへ送金してみました。

(Zaifでもビットコイン買えるので送金と手数料取られてしまうだけです。今回は実験ということでやってみました。)- 受け取り側口座(Zaif)で、ビットコインを受け取る用のアドレスを確認する

- 送金側口座(Coincheck)でビットコインを購入しておく

- 送金側口座(Coincheck)から受け取り側口座のアドレスに対して、金額を指定して送金指示をする。

- 試しに、Coincheckで買ったビットコインをZaifへ送金してみました。

これだけです。銀行振込の口座番号がアドレスという文字列に変わるだけです。銀行名・支店番号・口座番号など複数の項目を入力する必要がなく、アドレスという一つの文字列だけで通貨のやり取りができるという意味で、銀行振込よりも必要なステップが少ないです。

こういった瞬時にデジタル通貨が移動するというUX (User experience)は、振込先の確認や暗証番号の入力のためにカードを探すなどといった作業が毎回求められる銀行のオンラインバンキングとは違うもので、新鮮に感じました。(もちろん、誤送金などのトラブルは出てくるんだろうなと思います。)

まだ仮想通貨をやり取りしたことのない方は、口座作って数千円とか1万円でもいいので入金して仮想通貨買ってみるだけでもしてみると印象が変わるのではないかなと思います。

銀行のオンラインバンキングシステム(〇〇ダイレクトなど)と、すでに引けを取らないシステムが出来上がっていて、見やすいUIでお金をやり取りできる環境が整いつつあることに気付きました。

法整備

そして日本にしては珍しく、法整備も現時点できちんと進められてきているように感じます。

2017年4月には資金決済法が改正され、「仮想通貨」は法律で定義されています。また、仮想通貨で得られた所得は雑所得として扱われ課税対象となるという見解も示されています。

上記の仮想通貨取引をおこなう企業に対しても、金融庁は”仮想通貨交換業者” という形で登録されているようです。銀行同様の法整備が進められてきています。

仮想通貨の取引額による仮想通貨エコシステムへの影響

現在仮想通貨はビットコインだけではなく、ビットコインキャッシュ・イーサリアム・ネム・モナなど様々な通貨が出てきています。これらの仮想通貨(の取引量)が育っていくにあたって、以下のようなフェーズをたどるのではないかなと考えます

イノベーター理論と勝手に対応付けしてみます。イノベーター理論の説明は以下参照

1.新しい仮想通貨がプログラムとして開発され、リリースされる

参入層:イノベーター

技術や思想に対して共感している人からの資金の流入

新しさに対して

2.販売所など、仮想通貨口座サービスで取り扱われ始める

参入層:アーリーアダプターによる資金の流入

投機的資金の流入

やり取り可能通貨としてプログラミングができない一般の人でも扱えるようになってくる。

マイナーなども参入してきて、ブロックチェーンを運用していくためのシステムも整ってくる段階と推測。

ある程度の額取引がされるようになってくれば、仮想通貨のサービス会社が取り扱うようになります。そうすると、プログラミングを通すことなく仮想通貨が買えるようになるため、新しい物好きな人や投機目的の人たちが仮想通貨をやり取りするようになる。

ただしこの段階ではまだ出来高はそれほど大きくないため、販売所経由による販売となります。その場合、仮想通貨の購入に大きくスプレッドを取られてのやり取りがされたり、価格も連続的に変化することは難しく窓を開けたりするなど、まだ安定してない。

3.取引所で扱われる

参入層:アーリーマジョリティの前半くらい

投機的資金追加流入

仮想通貨の中でも、他の仮想通貨を売買する際に使う基軸通貨としての使用も可能になってくる。

多くの人が取引を行うようになってくると、仮想通貨口座サービス内で取引を成立させることができるようになり、取引所経由でのやり取りが可能となります。取引所では販売所とは違い、その場の買う側と売る側の言い値で合意をとって価格が決定されながら動いていくようになり、一般的には販売所よりも手数料・スプレッドを抑えて取引が可能になります。

ここら辺まで来ると、基軸通貨として他のアルトコインとのやり取りができるようになり通貨間を(手数料をかなり抑えて)資金が行き来できるようになってきます。

(ここから先は将来の話)

4.先物など、既存の証券口座で扱われはじめる

参入層:アーリーマジョリティ

機関投資家も含めた投資的資金の流入

現在ビットコイン先物が上場するというニュースがあります。

ここまでくれば、資本と同等の扱い。

5.実際のサービスに広く普及し、使われる

参入層:レイトマジョリティ

投資的資金の追加流入

通貨の本来持つ役割である、財とのやり取りがメインとなるフェーズです。これがいつになるのかは将来の動向に注目です。ここまで行くと、仮想通貨に価値がないということは言えなくなり、価格の暴落は起きたとしても0になることはないでしょう。

将来は段階5はもっと早い段階から行われるようになってくると思います。

仮想通貨の取引額と価格を関連付けて理論だてる

アイデアだけ書いておきます。(勉強不足でこれ以上は発展させられない)

取引総額(毎時刻単位) C

取引総額に対する、サービス利用のための資金使用率 r

投機的な価値は C のみで決まるようなもの。

実際に使用される価値 V = C * r で、これが投資的な意味での通貨の価値。

R := 1/r とすると、C=VR で、

Rは、実際のサービスへの使用総額に対する取引総額(流通額)の倍率を表す。

CやRは通貨の思想や技術により変わる。また、時刻によっても変わる。

例

・よい技術が使われていれば(Transactionが早い、手数料が安いなど)、使用メリットが大きく相対的に、V=Crも大きくなる。

・通貨が目指す使用対象範囲

これは株価と同じだろう、使われる業界ごとに安定度や成長度などが違いそれに応じて

仮想通貨を株価と対応付けるとするなら、Cが企業の時価総額、RがPERと対応づくような感じになるのだろうか。。Rはある程度業界水準のようなものがこれから決まってくるだろう。

一方で、AmazonはPERが例外的に多いなどの例もあるように、将来性のあると判断された通貨はRの値が大きく、Vが小さくてもCが大きくなるということは起こっていくと思う。(Bitcoinはまさにその段階か?)

仮想通貨の価格はこの取引総額を一つの重要因子としているだろう。

個人投資家だけでなく、法人の資金が流入してくるようになれば、株価をきちんと計算する証券アナリストなどの職があるように、仮想通貨の価格もこれから理論だてて説明されてくることになると思います。

相転移

H2Oという一つの物質が常温では水だが、温度を上げていくと100℃を境に水蒸気となり急に性質が変わる。同じように温度を下げていくと0℃で氷となり急に性質が変わる。

金融市場でも上昇トレンドから、エネルギーがたまりすぎるとある瞬間一気にバブルがはじけるがこれも相転移の一種だと思う。

何が言いたいかというと、価格であっても連続的に安定して変化するだけではなく、あるイベントを境に一気にその価値が上がる・下がるということが起こる。

上で言う仮想通貨エコシステムもそう。最初は小さく取引が行われているだけかもしれないが、ある程度取引高が増えたりしたあとに、それを取り巻くサービスが導入されると、利便性が上がって一気に価値が上がると思う。この、サービスをどこまで導入するか(導入コスト) VS サービスを導入した際の既存サービスから良くなる部分のせめぎあいで仮想通貨の取引総額が決まっていくのかなと感じる。

他にも下記の概念って結局相転移だと思う。金融がやっているのはその部分を”価格”という見える指標としてリスクなどを扱っていくということだと思う。

- いつまで既存システムで運用し、いつ新規システムに移るのが良いか?

- SNSの新陳代謝:いつまでMixi使い、いつFacebookに移るか?いつInstagramにうつるか?

- いつまで大企業の既存サービスを買い、いつベンチャー企業の新規サービスに移るのか?

- いつまでクレカをつかい、いつからデジタル通貨に移るのか?

- いつまでBitcoin使い、いつから次の通貨に移るのか?

結局サービスの新陳代謝をよりスムーズに行えるような仕組みが提供されてきているということだと思う。

今まで国の法定通貨は絶対的な存在として運用されていたものだけど、仮想通貨はどんどん提案されているので新陳代謝が行われるようになるのだろうか。

新陳代謝ではないかな?

とはいえ、一般の人が資金をどんどん新規通貨に鞍替えしていくというのはできないし、現実的ではない。現状ではハードフォークを行い、既存通貨と新規通貨どちらも同じ通貨量がユーザーに行くようになっている。。ここら辺も経済理論が出てくる or 既にあるんじゃないかな。

結局、仮想通貨により何が良くなるのか

現実的にすでに起こっているメリット

取引手数料のコストダウン

1.クレジットカードなどの代替

によれば、国内の決済市場は現在58兆円、このうちの3%程度(数兆円)は手数料としてクレジットカード会社に支払われていることになる。この部分は仮想通貨の導入によって今後変わってくるのではないだろうか。

お店が支払う加盟店手数料の額は、クレジットカードの利用額に対する手数料率によって算出されます。

手数料率はカード会社によっても若干異なりますが、加盟店の業種によってかなり変わってきます。回収リスクの高い業種では高めに、粗利の低い業種では低めに設定されるのが一般的です。

飲食店:4~7%

小売店、専門店:3~5%

百貨店:2~3%

家電量販店、コンビニエンスストア:1~1.5%

ビックカメラなどではすでにビットコインでの決済が導入されているが、まだ便利に使えるというほどの状況までは達していないようだ。

海外への送金など 仮想通貨には国内・海外といった概念はなく、常に一定の手数料で行える

ただ、現状Bitcoinでは、Coin checkで送金手数料0.005 btc かかります(2017.12.03のレートで600円程度)。これでは手数料格安というにはまだ遠いかなという気がします。ただし、多分送金額によらない手数料なので、大金を移動したい際には現状十分機能するのかもしれません。

Bitcoinはアルゴリズムの関係上(プルーフオブワークにかかるコストが高い)、手数料を下げるのは難しいので、そこはほかの仮想通貨(アルゴリズム)によって、手数料が下がっていくことを期待します。

2.銀行の仲介を介す必要のない資金移動

- 銀行の使いづらいシステムとは違い24時間365日稼働し続けるシステム。

今までオンラインバンキングで”システムの動作時間外です”という表示を何度見たことか。。。こういったことは時々刻々とマイナーがTransaction処理の確認を行っているブロックチェーンでは存在しない。 - 取引時間外などで取引ができなくなったり手数料が上がるということもない。

- 簡単に口座を持てる(本人確認など必要なく口座が持ててしまう。)ようになる。

煩雑な手続きをして口座を作っていたが、仮想通貨口座ではそういった無駄な事務処理・書類作業は存在しない。

その他、これから動向が大きくなってくる動向

3.IPOの代わりに、ICOによる資金調達

証券取引所を仲介しない、煩雑な手続きをスキップした資金調達

投資側としては、提示される資料がこれまで以上に不確かな状態で判断をしなければならなくなるが、その分スピードを重視し、仲介手数料を抑えた資金調達が可能になる

4.その他

- 保険・ギャンブルなどの確率的現象・賭け市場に対するリスク分散の仲介手数料削減

- あらゆる”契約”に際して、ブロックチェーンを導入した信頼性担保が検討される

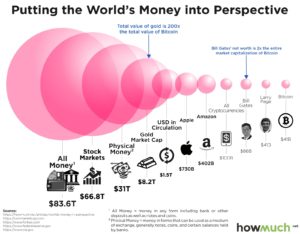

これだけの潜在的な可能性がある仮想通貨、ビットコインの価格は急騰していますが、一方でまだその市場規模はほかの市場規模と比べればまだまだ小さいです。

The Bitcoin Economy, in Perspective

https://howmuch.net/articles/worlds-money-in-perspective より

投機的理由だけではなく、投資的側面から、仮想通貨の価格決定のための理論はこれからどんどん研究されてくるのでしょう。